Le principe d’intégration

Si vous êtes propriétaire d’une entreprise qui verse des dividendes, il y a fort à parier que vous connaissez déjà ce que nous appelons le « principe d’intégration ». En revanche, si vous êtes un particulier ou que vous songez à vous incorporer prochainement, il est possible que ce principe vous soit encore inconnu. Qu’à cela ne tienne! Voici un petit résumé du principe d’intégration et de son rôle dans la fiscalité canadienne et québécoise, plus particulièrement en ce qui concerne le versement de dividendes.

Qu’est-ce que le principe d’intégration?

Ici, je me permets de citer la définition donnée par l’Office Québécois de la langue française, qui me semble la plus succincte et la plus claire : « Principe d'équité fiscale suivant lequel l'impôt qui est prélevé sur un revenu ne doit pas être influencé par la nature de ce revenu (salaire, intérêt ou dividende), ni par le fait qu'il passe ou non par une société de capitaux ». En d’autres termes, un dollar gagné par une société, puis versé à un actionnaire, devrait être imposé au même taux qu’un dollar de revenu gagné par un particulier.

Ça semble être une bonne chose, mais concrètement, quel est l’enjeu? En réalité, la raison d’être de ce principe est d’éviter la surimposition lors du versement de dividendes. En effet, lorsqu’une société gagne un revenu, il va de soi qu’elle devra payer de l’impôt. Si cette même société souhaite par la suite verser un dividende à un actionnaire, ce dernier devra logiquement lui aussi payer de l’impôt sur le dividende reçu, ce qui fait en sorte que ce même montant aura été imposé deux fois! Ça n’a rien de très intéressant, ni de très équitable d’ailleurs, et c’est pourquoi le fameux principe d’intégration existe.

Comment cela fonctionne-t-il?

Rien de mieux qu’un exemple pour illustrer ce concept. Comme le CQFF a déjà expliqué le concept de façon limpide dans son article de 2018, je me suis basée sur leur exemple pour faire ma démonstration. Il est important de noter que les pourcentages utilisés sont fictifs et sont utilisés dans le but de simplifier la démonstration et de la rendre plus facile à aborder par tous. Ici, nous illustrons une intégration dite « parfaite », où l’impôt payé par un salarié équivaut exactement à celui payé par un actionnaire.

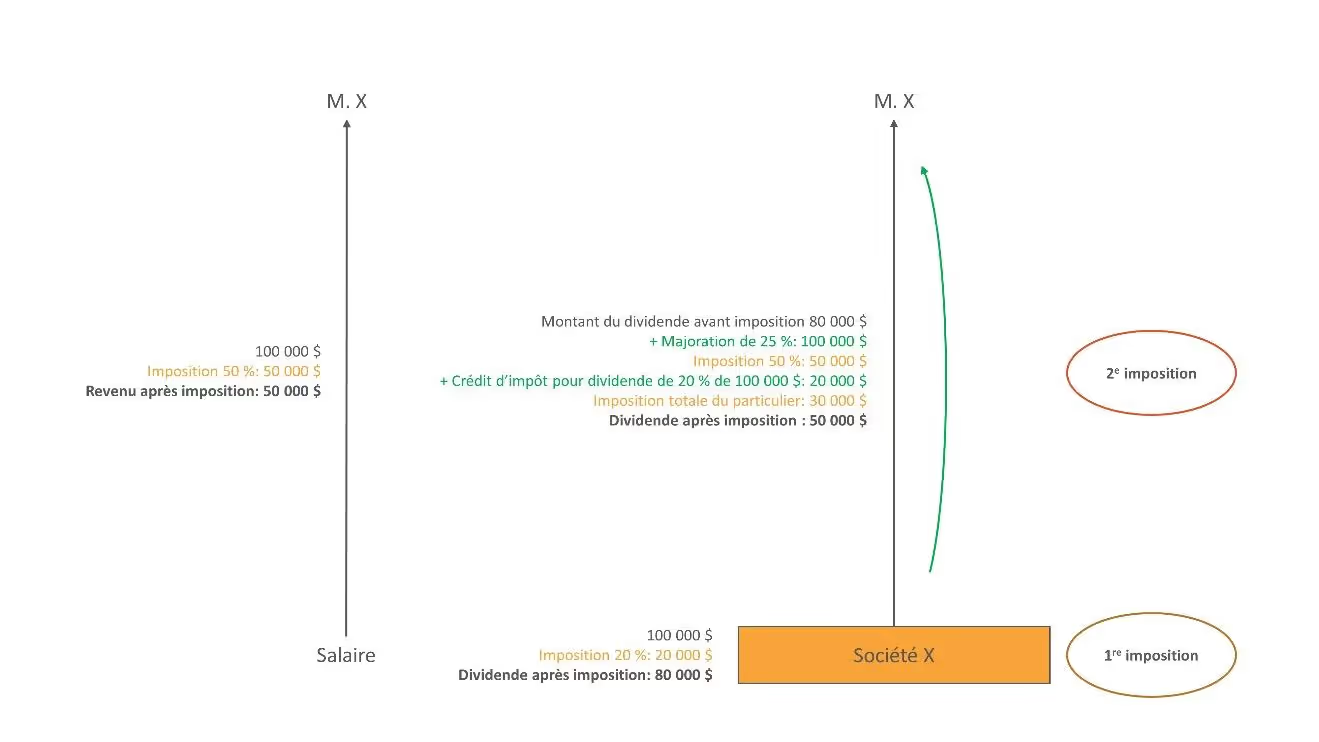

Prenons donc le cas de M. X. Si M. X était un employé et qu’il recevait un salaire, en supposant qu’il serait imposé à 50 %, il paierait alors 50 000 $ d’impôt pour un salaire de 100 000 $.

Mais si M. X était actionnaire d’une société et qu’il recevait donc un dividende plutôt qu’un salaire, la société (Société X) aurait préalablement payé des impôts sur les revenus générés (par exemple, 20 % de 100 000 $ = 20 000 $). Si le principe d’intégration n’existait pas, M. X serait imposé de la même façon qu’un salarié sur son dividende, il paierait donc 50 % du montant reçu (50 % de 80 000 $ = 40 000 $), pour une imposition totale de 60 000 $ plutôt que 50 000 $! Pas très réjouissant.

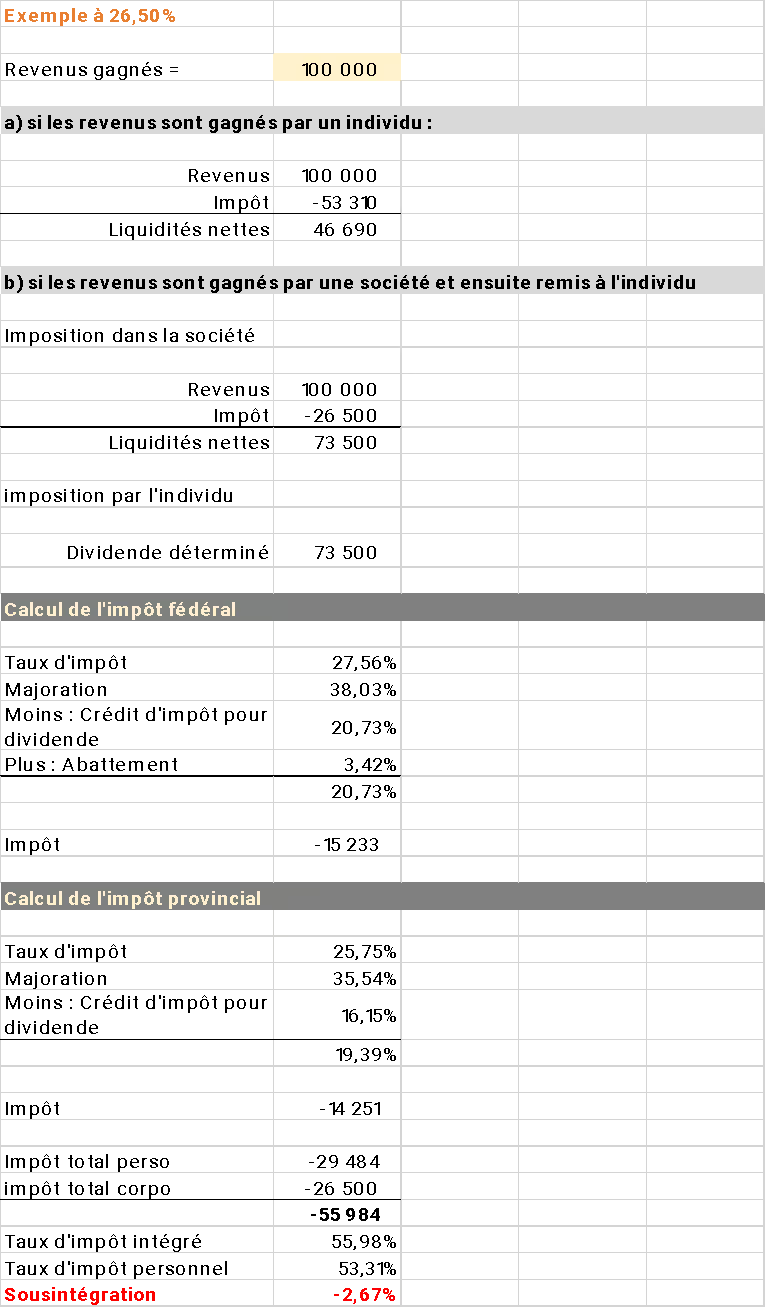

En créant le principe d’intégration, les autorités fiscales ont donc prévu deux moyens d’éviter ce phénomène de surimposition : une majoration du dividende, dont le but est de refléter le revenu réel gagné par l’actionnaire via sa société, et un crédit d’impôt, qui reflète l’impôt que la société a déjà payé. Comme vous pouvez le constater en consultant l’illustration ci-dessous de notre exemple fictif, après la majoration et le crédit d’impôt M. X finit par recevoir un dividende de 50 000 $, soit l’équivalent du montant reçu s’il était un salarié.

(Cette illustration s’inspire de l’article du CQFF cité précédemment. Comme les pourcentages d’imposition présentés ici sont fictifs et utilisés aux simples fins d’illustrer le propos de cet article, je vous invite à consulter le tableau en annexe, mis au point par ma collègue Michèle Audet, qui vous présente des exemples de l’application du principe d’intégration dans la fiscalité québécoise selon les taux en vigueur en 2023.)

Le principe d’intégration permet-il un équilibre parfait entre l’imposition des salariés et des actionnaires (intégration parfaite)? Pas tout à fait. Au cours des ans, les propriétaires d’entreprises se sont heurtés à différentes inégalités selon le pourcentage d’imposition dans les provinces où ils se situaient, le type de dividendes versés, ou le type d’entreprise qu’ils contrôlaient, et l’ajustement du principe d’intégration par les autorités fiscales à ces différentes réalités n’a pas toujours été très satisfaisant, ou très rapide… Sans compter que son ajustement parfait est très complexe, car une modification aux paramètres d'imposition engendre une multitude de conséquences.

Néanmoins, il est bon de noter qu’une intégration « imparfaite » pourrait être à votre avantage, même si la chose n’arrive pratiquement jamais. On parlera alors de « surintégration », et il s’agit du phénomène où le total des impôts payés par la société et le particulier (actionnaire) est inférieur à celui qui serait payé par un particulier qui recevrait un salaire ou une prime.

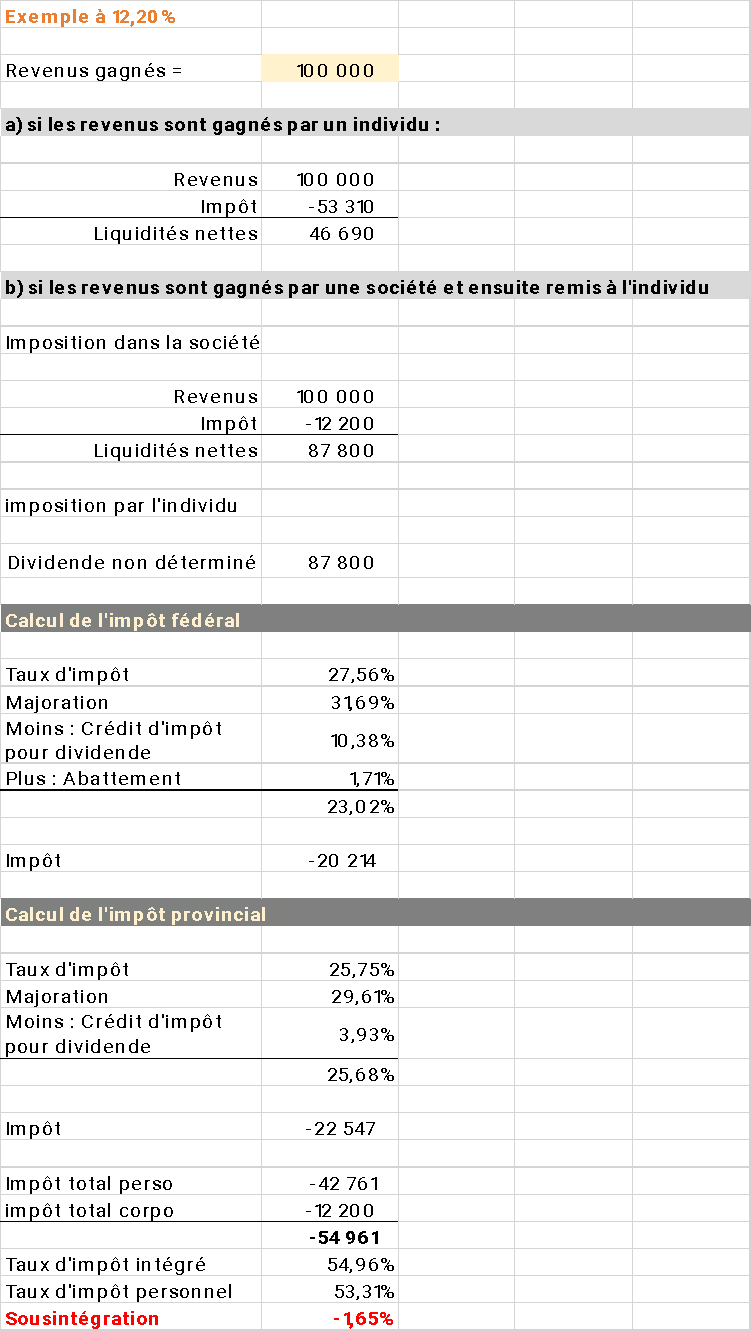

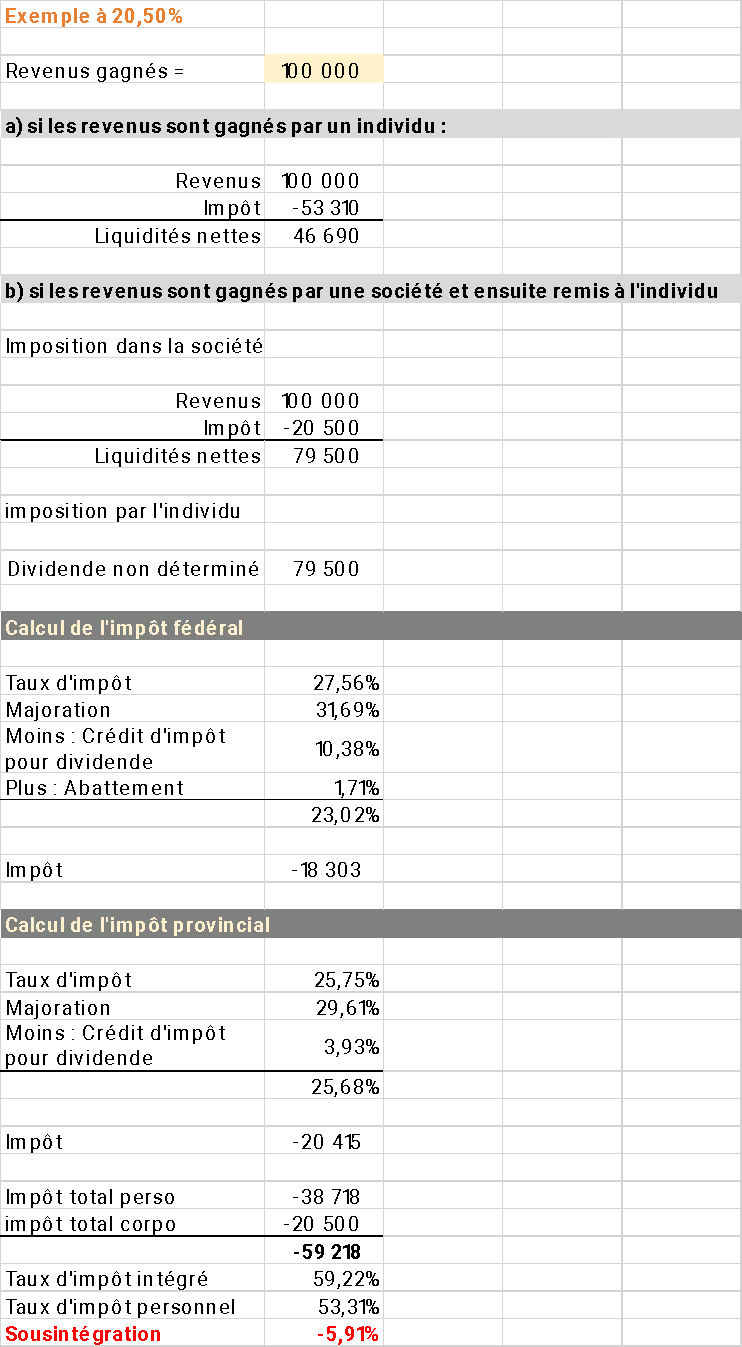

Notez cependant qu’au Québec, nous vivons plutôt la situation inverse, soit la « sousintégration », où les actionnaires se voient imposés davantage que les salariés. Depuis 2017, la surimposition ne fait qu’augmenter, ce qui rend la surintégration malheureusement très improbable.

Le principe d’intégration n’est peut-être pas parfait, mais puisque le but premier de l’incorporation est avant tout de profiter du report d’impôt et de l’imposition moindre au niveau de la société permettant de réinvestir et de protéger son capital, elle reste une stratégie très intéressante. Si vous songez à vous incorporer et que vous ignorez quelle stratégie de rémunération serait la meilleure, ou si vous êtes déjà propriétaire d’entreprise et que vous vous questionnez, il serait tout à votre avantage de consulter un fiscaliste afin de connaître les options qui s’offrent à vous.

Annexe – Tableaux de calcul : exemples d’intégration au Québec en 2023

Bibliographie

Définition : https://vitrinelinguistique.oqlf.gouv.qc.ca/fiche-gdt/fiche/503114/principe-de-lintegration

Article du CQFF : chrome-extension://efaidnbmnnnibpcajpcglclefindmkaj/https://www.cqff.com/wp-content/uploads/integration2018.pdf

Détails : chrome-extension://efaidnbmnnnibpcajpcglclefindmkaj/https://www.cibc.com/content/dam/personal_banking/advice_centre/tax-savings/conundrum-fr.pdf

Encore plus de stats : chrome-extension://efaidnbmnnnibpcajpcglclefindmkaj/https://www.cibc.com/content/dam/personal_banking/advice_centre/tax-savings/jg-dividends-bonus-fr.pdf

- Institut Canadien des Comptables Agréés, 2006. Article tiré du Dictionnaire de la comptabilité et de la gestion financière, version 1.2, tel que cité par l’OQLF.

- CQFF, Le principe d’intégration et la surimposition des dividendes au Québec : découvrez comment près de 700 000 particuliers du Québec sont floués chaque année depuis 2006 (pour un total cumulatif de plus de 2,6 milliards de dollars) par leur propre gouvernement, édition 2018, p. 2.

Services reliés à l'article

J'aimerais obtenir une soumission

Je souhaite rencontrer un avocat

Commentaire / Autre demande

Vous pourriez aussi aimer

Repreneuriat au Québec : une avenue stratégique pour entrepreneurs avertis

Lire l'article

Tout ce que je dois savoir (ou presque) sur la production de mes déclarations de revenus

Lire l'article

Le spectre d'une succession ab intestat, ou l'importance d'avoir un testament

Lire l'article.avif)